В нашей стране постоянно происходят нововведения в правилах расчета будущей пенсии граждан, в том числе и предпринимателей. На протяжении всей своей деятельности ИП выплачивают определенные взносы в пенсионный фонд. Стоит разобраться какую пенсию на сегодняшний день может иметь ИП.

ИП и его пенсионные права

Под ИП понимается физическое лицо, внесенное в государственный реестр и занимающееся бизнесом без образования юрлица. И как и любая организация он платит налоги в бюджет и взносы за себя во внебюджетные фонды (за исключением социального страхования). А значит может рассчитывать на получение трудовой пенсии по возрасту.

Для назначения пенсии ИП должны выполняться несколько условий:

- Возраст . Нужно достигнуть определенного возраста, 60 для мужчин, 55 для женщин.

- Стаж . Для выхода на пенсию в 2017 минимальный стаж должен составлять 8 лет, а к 2024 увеличится до 15 лет. Если речь о стаже ИП, то для них в стаж входят те периоды, когда они перечисляли средства в пенсионный фонд. Кроме того, большинство предпринимателей имеет стаж работы по обычному трудовому договору.

- Также при расчете учитываются нестраховые периоды . Это может быть служба по призыву, периоды нетрудоспособности, нахождение дома с детьми до полутора лет и прочие.

Как и все граждане, ИП могут разделить свои пенсионные отчисления на страховые и накопительные, либо оставить только страховую часть (кроме тех, кто родился до 1967). Страховую часть государство защищает от обесценения путем ежегодного индексирования, а накопительная часть может как увеличиваться так и уменьшаться, в зависимости от результатов инвестирования.

Чем подтверждается стаж?

Оформлением пенсии ИП следует заниматься самостоятельно. Нужно обратиться с заявлением в местный пенсионный фонд в течение месяца до достижения необходимого возраста, но для консультаций можно обратиться и раньше, так как сбор документов может оказаться довольно непростым занятием. День подачи данного заявления считается днем выхода на пенсию.

Заявление на оформление пенсии можно переслать по почте. Тогда пенсия будет назначаться с дня на почтовом штемпеле.

Заявление регистрируют, а ИП получает уведомление с датой приема заявления и список документов, собрать которые следует в течение 3 месяцев. Для ИП это:

- паспорт;

- трудовая книжка (для тех предпринимателей, что когда-либо трудились на другого работодателя); а если, например, организация ликвидирована, то это может быть справка из архива, выписка из приказа и другое;

- страховое пенсионное свидетельство (СНИЛС);

- справка об уплате взносов из территориального пенсионного фонда для подтверждения предпринимательской деятельности;

- если женщина изменила фамилию, вступив в брак, то свидетельство о браке;

- военный билет для подтверждения прохождения срочной службы;

- свидетельство о рождении ребенка, если имел место уход за детьми до полутора лет;

- тем ИП, кто был на упрощенке, до 2001 нужна справка из ПФР, после 2001 справка из налоговой о уплате ЕСН (платили до 2003);

- если ИП не работал в 2000 и 2001, либо если зарплата была меньше 2006 рублей, то нужна справка о средней зарплате за пятилетие до 1 января 2002;

- при наличии у ИП на иждивении нетрудоспособных членов семьи, то нужны подтверждающие документы для увеличения фиксированной (базовой) части пенсии.

Если у ИП были периоды, когда он трудился еще где-то помимо занятия бизнесом (например, по совместительству), то стаж считается только по одному месту. Но тем не менее все заплаченные взносы, которые он делал сам и которые за него платил сторонний работодатель суммируются на его индивидуальном лицевом счете.

Расчет страховых взносов за 2017 год

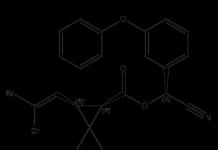

Сколько будет в будущем получать ИП зависит от суммы уплаченных взносов, которые он платит за себя сам. Сумма фиксированного годового взноса определяется по формуле:

Взнос=МРОТ*страховой тариф*12 месяцев+1% с доходов, превышающих 300000 руб.

РОТ на начало 2017 составляет 7500 руб.

Страховой тариф 26%.

Таким образом минимальный фиксированный взнос за 2017 составит 7500*26%*12=23400руб. Для сравнения в 2016 взнос составлял 6204*26%*12=19356,48 руб.

Если годовой доход превысил 300000 руб. и составил, например 1 миллион руб., то расчет будет таким:

- Взнос=7500*26%*12+(1000000-300000)*1%=30400 руб.

- Доходы считаются по разному на разных налоговых режимах. Если применяется сразу несколько спецрежимов, то доходы суммируются по каждому из них.

- Взносы уплачивают в независимости от того, ведет ли ИП деятельность и имеет ли доход.

Примерный расчет размера пенсии по нормативам 2017 года

Можно произвести упрощенные расчеты, как будет выглядеть пенсия для ИП, который 25 лет, например, платил только минимальные фиксированные взносы. Согласно статье 15, четырехсотого ФЗ «О страховых пенсиях» и методике пенсионного фонда расчет ведется так:

- Берется 16% от предельной налоговой базы для начисления пенсионных взносов. В 2017 это 876000 руб. Таким образом получается 876000*16%=140160.

- Далее считается индивидуальный пенсионный коэффициент (пенсионные баллы). Для ИП это фиксированный годовой взнос 23400/140160*10%=1,66.

- За 25 лет количество баллов составит 1,66*25=41,5. Чтобы выйти на пенсию в 2017 нужно минимум 11,4 балла. В 2025 уже нужно будет 30 баллов.

- Чтобы выяснить размер страховой пенсии нужно перемножить количество баллов и стоимость каждого балла. В 2017 это 78,58 руб. Таким образом, размер составит 41,5*78,58=3261 руб.

- Итоговый размер пенсии=фиксированная выплата (базовая часть)+страховая часть. В 2017 базовая выплата 4805 руб. Итого минимальная пенсия 4805+3261=8066 руб.

Пенсия индивидуального предпринимателя рассчитывается иначе, чем в случае с наёмными работниками. Отличается не только принцип учета страхового стажа и правила с размерами оплаты пенсионных взносов. Да и сама формула расчёта иная. Впрочем, обо всех нюансах, касающихся данной темы, стоит рассказать в подробностях.

Право на пенсию

Его имеет каждый человек, который соответствует пенсионному возрасту, имеет достаточный страховой стаж, а также пенсионный коэффициент как минимум в 11.4. В последнем стоит разобраться. Пенсионный коэффициент - это сумма баллов, которые начисляются на дату назначения человеку. На сегодняшний день каждый из них стоит 78.58 рублей, но ежегодно данное значение меняется. Чуть позже, когда речь пойдёт о формуле расчёта суммы пенсии, к теме коэффициента ещё придётся вернуться.

Итак, кем являются предприниматели? Они для государства - застрахованные лица. Каждый год предприниматели вносят в ПФР определённую денежную сумму. В 2017 году она равна 27 990 р., из которых в ПФР отчисляется 23 400 рублей, а всё оставшееся - в ФФОМС. Соответственно, раз предприниматели вносят свою долю в ПФР, то они имеют право на получение страховой пенсии. Оно, в свою очередь, подтверждается сведениями об ИП, хранящимися в едином государственном реестре.

Возрастные рамки и стаж

Пенсия индивидуальному предпринимателю, как уже было сказано вначале, полагается по достижении им определённого возраста. Тут всё так же, как и в случае с наёмными работниками. Для женщин пороговый возраст равен 55 годам, а для мужчин - 60.

Важно отметить, что в общий трудовой стаж на основании данных персонифицированного учёта включается и тот период, в течение которого человек осуществлял коммерческую деятельность (то есть делал страховые взносы).

Подтверждение стажа

Об этом стоит рассказать чуть подробнее. У многих возникают вопросы именно по этой теме. Неудивительно, ведь размер пенсии индивидуального предпринимателя зависит от того, в течение какого временного промежутка он платил государству налоги.

Как известно, ИП не может оформить на себя трудовую книжку. Соответственно, внести какие-либо записи о начале и прекращении рабочей деятельности - тоже. Но стаж его подтвердить можно. Для этого есть следующие документы:

- Лист записи ЕГРИП.

- Уведомление о постановке на учёт в реестр ИП.

- Свидетельство о завершении предпринимательства.

- Бумаги, подтверждающие внесение всех выплат в ПФР.

Раньше вместо первых двух документов нужно было предъявлять свидетельство о регистрации ИП. Но с 2017 года его не выдают, так что перечень несколько изменился.

Настоятельно рекомендуется сохранять все документы, способные подтвердить стаж (бумаги, связанные с внесением платежей). Если человек до открытия ИП работал по найму, то и трудовую книжку ему нужно будет предъявить. Ведь это - главный документ, фигурирующий при расчёте стажа гражданина.

Взносы от ИП

По достижении положенного возраста индивидуальные предприниматели получат пенсию, сопоставимую с суммами, вносимыми в фонды. С 2017 года принцип для бизнесменов упростили. Теперь нужно платить налоги и взносы не отдельно в различные инстанции, а сразу целиком в ИФНС.

Проще всего тем бизнесменам, которые не содержат штата сотрудников. А вот предпринимателям, имеющим работников, понадобится:

- Оплачивать в ИФНС налоги ещё и за сотрудников.

- По окончании каждого квартала подавать в инстанцию отчётность по работникам.

- Ежемесячно сдавать списки сотрудников в ПФР по форме СЗВ-М.

- Каждый год до первого марта отчитываться в ПФР по стажу.

Это всё важно учитывать, чтобы не получить от ИФНС проблемы.

Формула расчета

Стоит знать, что размер пенсии индивидуального предпринимателя напрямую зависит от размеров взносов, отчисляемых им в ПФР. На наиболее крупные выплаты может рассчитывать человек, который не только ведёт ИП, но ещё и работает по договору.

Чтобы спрогнозировать потенциальную пенсию, можно воспользоваться онлайн-калькулятором, размещённым на официальном сайте ПФР. Это очень удобное приложение, в основе которого заложен алгоритм с формулой, включающей актуальные показатели расчета. Пенсия индивидуального предпринимателя определяется с учётом следующих аспектов:

- Фиксированная выплата. На момент 2017 года она составляет 4 805 рублей и 11 копеек.

- Средняя выплата (10 823 р).

- Пенсионный коэффициент. Один равен 78,58 р.

- Средняя зарплата в России в текущем году.

- Величина з/п, облагающаяся страховыми взносами. На данный момент она должна быть в 1.6 раза больше средней з/п по России.

- Период начисления пенсии по умолчанию. Если гражданин не обращался за оформлением, то к расчёту берётся 19 лет.

- Обязательный тариф взносов на страхование.

Это основные показатели. Но кроме них есть ещё и другие. И о них нужно рассказать отдельно.

Дополнительные коэффициенты

Они также учитываются, когда определяется пенсия индивидуального предпринимателя (в дальнейшем обозначаются буквой «ДК»). Таких коэффициентов несколько:

- ДК, используемый для выполнения расчёта базовой части пенсии.

- ДК, который равняется 5.

- ДК, учитывающий время военной службы. За каждый год назначен показатель 1.8.

- ДК за декретный отпуск.

- ДК максимальной зарплаты. 1 месяц = 2.3.

Как можно видеть, перерасчёт пенсии индивидуальным предпринимателям-пенсионерам происходит по формуле, включающей в себя немало влияющих компонентов. И для того чтобы окончательно разобраться в теме, стоит разобрать наглядный пример.

Пример

То, какая пенсия у индивидуального предпринимателя будет, зависит от дохода его предприятия. Допустим, оно приносит 4 000 000 рублей ежегодно (для примера лучше брать круглые суммы). Взносы в фонды с этого дохода составляют 64 914 рублей. Ежегодно, естественно. Плюс 175 085 рублей в качестве 6-процентного налога, положенные к уплате в соответствии с упрощённой системой налогообложения, на которую сейчас переведено подавляющее большинство предпринимателей.

Для примера можно предположить, что 64 914 рублей человек будет вносить в ПФР ещё 35 лет. На какую пенсию он сможет рассчитывать в таком случае? Это можно выяснить, обратившись к пресловутому калькулятору. Для того чтобы система выполнила расчёт, потребуется ввести свои персональные данные. Это пол, год рождения, вид занятости, вариант пенсионного обеспечения, стаж и годовой доход.

И вот какой ответ даёт калькулятор: отработав в качестве предпринимателя 35 лет и выручая ежегодно 4 миллиона рублей, человек может рассчитывать на ежемесячную пенсию в 7 910 рублей. В год это 94 920 р. Кстати, количество его индивидуальных коэффициентов составит 39.51.

Как увеличить коэффициент?

Обратив внимание на расчёт и индексацию пенсии индивидуальных предпринимателей, можно сделать очевидный вывод - даже с многомиллионным доходом на солидную пенсию рассчитывать гражданам не приходится. Поэтому бизнесмены за ней не обращаются до последнего, пока вести своё дело не представится возможным в силу своего возраста.

Можно ли вообще как-то увеличить потенциальную пенсию? Да, есть следующие способы:

- Добровольное обеспечение. Если гражданин берёт на себя ответственность по уходу за стариком, ребёнком или инвалидом первой группы, то ему начисляется 1.8 балла в год. Это около 140 дополнительных ежемесячных рублей к пенсии. Столько же, кстати, прибавляется за военную службу.

- Рождение детей. Год ухода за вторым ребёнком прибавляет ещё 3.6 балла (~280 дополнительных рублей ежемесячно). За третьего и четвёртого коэффициент увеличивается до 5.4.

- Увеличение стажа. Если мужчина старше 65 лет и женщина после 60 продолжают вести деятельность, то их коэффициенты начинают расти. Но ненамного. Если, например, мужчина обратится в ПФР лишь в 75 лет, то ему назначат повышающий коэффициент, равный 2.11. Количество баллов, в свою очередь, возрастёт в 2.32 раза.

Особенности, которые стоит знать

Их тоже стоит затронуть вниманием, рассказывая про начисление пенсии индивидуальным предпринимателям. Если человек решил получать свои законные выплаты, то ему нужно подать заявление в ПФР за месяц до того. Нужно предъявить трудовую книжку (если есть), паспорт и архивные документы, подтверждающие стаж. Пенсия начисляется со дня подачи пакета документов. Который, кстати, разрешено отправить заказным письмом с описью по почте.

Можно уйти на пенсию досрочно. Это бывает при вынужденном прекращении предпринимательской деятельности. Но досрочная пенсия может быть назначена лишь мужчинам не младше 58 лет и женщинам от 53-х. И то при наличии стажа как минимум в 25 и 20 лет соответственно.

Ликвидация ИП

Подтвердить стаж для пенсии индивидуальный предприниматель может, предъявив документы, свидетельствующие о завершении его деятельности. Это подразумевает ликвидацию ИП.

Решив закрыть предприятие, нужно ответственно подойти ко всем нюансам, связанным с этим процессом. Во-первых, уплатить все взносы, иначе санкций не избежать. Если просрочка не превышает 180 дней, то штраф составит 5% от долга. Более долгий период задолженности влечёт штраф в 30% от суммы страховых взносов.

Во-вторых, в ПФР нужно обратиться в течение 30 дней после ликвидации. В противном случае тоже придётся уплатить штраф.

Что ещё следует знать?

Исходя из всего ранее упомянутого, можно было убедиться, что тема, связанная с расчётом пенсии для ИП, содержит в себе немало нюансов. Но есть ещё некоторые моменты, заслуживающие внимания.

На данный момент количество пенсионных баллов, начисляемых ПФР, равно 7.83. В 2021 году данный показатель вырастет до 10. Это значит, что за каждый год при максимальных взносах (которые равны 158 648 рублям) пенсия будет увеличиваться. Для выяснения точного показателя есть формула: 78.58 х 10 = 758.80. Здесь пресловутое количество баллов умножено на стоимость одного коэффициента.

Таким образом, ежемесячные выплаты от ПФР для предпринимателей могут достигать 30-40 тысяч рублей ежемесячно. Однако это касается лишь тех бизнесменов, которые ежегодно делают максимальные взносы. А они положены людям с действительно внушительным доходом (достигающим 300 миллионов рублей). Так что возникает риторический вопрос - нужны ли им дополнительные 30-40 тысяч в месяц.

Касательно минимума тоже стоит сказать пару слов. При минимальном для текущего года ИПК, который равен 11.4, получается следующий результат: 4 805 + 11.4 х 78.58 = 5 700 р. И это намного ниже размера социальной пенсии по старости, положенной предпринимателю.

Что ж, это вся информация, с которой следует быть ознакомленным человеку, желающему разбираться в теме, касающейся пенсионных выплат ИП. Людям, желающим выйти на законный отдых, в любом случае придётся знакомиться со всеми нюансами в индивидуальном порядке. Поскольку при расчёте пенсионных выплат обязательно учитываются нюансы, касающиеся деятельности конкретного предпринимателя.

ИП ежегодно платит за себя страховые взносы в ПФР, поэтому имеет право на получение трудовой пенсии. Её можно получить при выполнении трёх условий:

Достижение пенсионного возраста: мужчины — 60 лет, женщины — 55 лет.

Страховой стаж в 2017 году не менее 8 лет, далее увеличивается на один каждый год и в 2024 году составит 15 лет. Страховой стаж — период, в течение которого в ПФР поступали страховые взносы за вас. Вы можете платить взносы сами как ИП или за вас это делает работодатель по трудовому или гражданско-правовому договору. В страховой стаж включаются периоды нетрудоспособности, отпуска по уходу за ребёнком до полутора лет другие периоды из статьи 12 закона № 400-ФЗ .

Индивидуальный пенсионный коэффициент в 2017 не ниже 11,4, потом каждый год выше на 2,4 и к 2025 году составит 30. Коэффициент рассчитывается от суммы уплаченных страховых взносов, страхового стажа и возраста выхода на пенсию.

Сумма страховых взносов ИП приличная и с каждым годом только растёт. Несмотря на это, вероятность получить хорошую пенсию невысока. При минимальной выплате страховых взносов она может оказаться такой же, как социальная пенсия у граждан без стажа. Она равна прожиточному минимуму в регионе или по России.

Как узнать свою будущую пенсию

Формула расчёта пенсии учитывает много нюансов, поэтому мы можем только примерно посчитать, сколько получит предприниматель от государства по достижении элегантного возраста.

К примеру, возьмём ИП, который в 2016 году заработал больше 3 млн рублей и отчисляет взносы в ПФР 47 тысяч рублей. Если представить, что следующие 35 лет он будет перечислять такую же сумму взносов, ежемесячная пенсия составит примерно 14 тысяч рублей.

Мы посчитали пенсию с помощью калькулятора на сайте ПФР и закона «О страховых пенсиях» № 400-ФЗ :

- Сначала считаем страховые взносы с предельной базы в 2016 году 796 000 рублей исходя из индивидуальной части тарифа страховых взносов: 796 000 x 16% = 127 360 рублей

- Индивидуальный коэффициент в 2016 году составит = 47 000 / 127 360 x 10% = 3,69

- При одинаковых отчислениях в ПФР спустя 35 лет индивидуальный коэффициент при выходе на пенсию составит: 3,69 x 35 = 129,15

- В 2016 году каждую единицу ПФР оценивает в 74,27 рубля: 129,15 x 74,27 = 9 591,97 рубль.

- Прибавим к сумме накопленных коэффициентов фиксированную выплату ПФР: 9 591,97 + 4558,93 = 14 150,9 рублей.

Размер пенсии напрямую зависит от размера страховых взносов, уплаченных в Пенсионный Фонд, поэтому чуть лучше дела будут обстоять у тех, кто отчисляет больше взносов или помимо предпринимательской деятельности, работает по трудовому договору. Кроме взносов, уплаченных за себя, взносы, уплаченные работодателем, также будут учтены при расчёте будущей пенсии.

ПФР стремительно вносит пенсионные реформы и индексирует суммы для расчёта пенсии, поэтому, каким на самом деле окажется будущее, сейчас остаётся только гадать.

Все жители Российской Федерации, которые работали и уплачивали страховые взносы в ПФР, имеют право на получение пенсии по старости. Предприниматели не являются исключением из этого правила, а при выполнении некоторых условий они тоже имеют право на получение пенсионного пособия. Но как подсчитывается ИП пенсия? Каков размер суммы, которая составляет страховую часть пенсии? И при каком количестве пенсионных баллов ИП получит пособие по старости? Ниже эти вопросы будут рассмотрены.

Право на пенсию для ИП: основные сведения

Будет ли предприниматель получать пенсию, если платит страховые взносы? Ответ смотрите в видео:

Индивидуальный предприниматель (ИП) – это человек, который занимается предпринимательской деятельностью, но не зарегистрирован в качестве юридического лица. Как и все обычные люди, ИП имеет право на получение стандартной пенсии. Главным условием для начисления пенсии является регистрация человека в качестве ИП в соответствующих учетных органах (в ПФР и Налоговой Службе).

Законодательная база касаемо предпринимателей и их пенсии представлена на картинке:

Если человек начал заниматься предпринимательством, то ему нужно подать соответствующие документы в Налоговую Службу. После регистрации Налоговая Служба отправит документы на ИП в ПФР. Потом Пенсионный Фонд обязан открыть индивидуальный счет, на который будет осуществляться перечисление пенсионных сбережений.

Чтобы воспользоваться правом на пенсию по старости, ИП должен удовлетворять следующим требованиям:

- Человек был поставлен на официальный учет, проводил отчисления в Пенсионный Фонд и достиг пенсионного возраста. Минимальный возраст в 2018 года для женщин составляет 55 лет, для мужчин – 60 лет (однако обратите внимание, что в 2018 году планируется провести пенсионную реформу – в случае одобрения этой программы пенсионный возраст может быть повышен).

- У ИП на счету должно накопиться не менее 13,8 баллов (данные актуальны только на 2018 год, а каждый год минимальная ставка увеличивается на 2,4 балла). – это специальная расчетная единица, которая влияет на размер пенсии. В каждом учетном году человек за свою трудовую деятельность зарабатывает определенное количество баллов, а чем больше у человека таких баллов, тем больше будет пенсия у индивидуального бизнесмена-предпринимателя. На количество заработанных баллов влияет тип работы, характер труда, количество отчислений в ПФР и так далее. Обратите внимание, что пенсионные баллы начисляются также и за некоторые трудовые периоды – служба в армии, уход за ребенком, уход за инвалидом-родственником и так далее.

- Размер страхового стажа должен составлять не менее 9 лет (данные тоже актуальны только на 2018 год, а каждый год минимальный стаж увеличивается на 1 год). Под страховым стажем подразумевают срок, в течение которого человек работал и отчислял часть прибыли в Пенсионный Фонд. Обратите внимание, что начисляться стаж может и за некоторые нетрудовые периоды – учеба в вузе, служба в армии и так далее. В случае смешанного характера трудовой деятельности (когда человек какое-то время был наемным работником, а потом он стал ИП) размер стажа должен составлять не менее 12,5 лет.

Как рассчитать пенсию для ИП?

Как формируется пенсия в России, посмотрите на картинке:

На размер пенсионного пособия для бизнесмена напрямую влияет объем отчислений в ПФР. Подсчет пенсии обычно осуществляется в два этапа – сперва производится подсчет специального коэффициента ИПК, а потом с учетом ИПК производится итоговый расчет пенсии для ИП. Каждый из этих этапов имеет определенные особенности, о которых необходимо помнить. Ниже мы рассмотрим каждый из этих этапов, а также приведем несколько примеров.

Пенсионный калькулятор ПФР для примерного подсчета пособия есть на официальном сайте ПФР.

Расчет ИПК

ИПК – это специальный учетный коэффициент, который нужен для подсчета пенсии. Фактически ИПК отражает итоговое количество баллов, которые человек заработал во время всей своей трудовой деятельности. Для предпринимателей формула для подсчета ИПК выглядит так: ИПК = 10 x (ФРВ: МРВ). Расшифровка такая:

- ФРВ – это фактический размер взносов в ПФР. Этот показатель равен количеству денег, которые человек по факту уплатил в Пенсионный Фонд. Для подсчета нужно умножить размер прибыли за год на пенсионную ставку. Размер прибыли определяется ИП самостоятельно исходя из реального положения дел. Налоговая ставка составляет 10 или 16% в зависимости от того, какую схему налогообложения выбрал предприниматель (с формированием накопительной части трудовой пенсии по старости или без нее).

- МРВ – это максимальный размер взносов. Этот показатель отражает максимальное количество денег, которые человек может перечислить в Пенсионный Фонд за год. Для подсчета нужно умножить максимальный размер базы на фактическую ставку пенсионного налога. Максимальная база определяется законом и индексируется каждый год, а в 2018 году этот показатель составляет 1.021.000 рублей. Ставка пенсионного налога составляет 16%. Поэтому в 2018 году МРВ составит 1.021.000 x 0,16 = 163.360 рублей.

- 10 – это специальный поправочный коэффициент, который увеличивает размер итогового коэффициента.

Давайте теперь попробуем подсчитать ИПК за 1 учетный год. Допустим, предприниматель заработал за год 400.000 рублей, а в ПФР он делал отчисления по ставке 10%. В таком случае ИПК = 10 x (ФРВ: МРВ) = 10 x ((400.000 x 0,1)) : (1.021.000 x 0,16) = 10 x (40.000: 163.360) = 10 x 0,245 = 2,45 баллов. Таким образом, человек за 1 год заработал 2,45 баллов, а для подсчета ИПК нужно сложить все заработанные баллы за все учетные периоды.

Итоговый расчет

После подсчета ИПК можно приступать к итоговому расчету. Выплата состоит из двух частей – из страховой части пенсии и из дополнительной доплаты. Формула в данном случае будет такой: ПП = ПК x (ДД + ИПК x ЦБ). Расшифровка формулы:

- ПП – это итоговый размер пенсионного пособия, которое будет выплачиваться предпринимателю каждый месяц.

- ПК – это поправочный коэффициент, который может увеличивать итоговый размер пенсии. В большинстве случаев показатель ПК равен 1, а более высокие коэффициенты назначаются различным льготникам – работникам тяжелых профессий, жителям Крайнего Севера, некоторым военнослужащим и так далее.

- ДД – это дополнительная доплата, размер которой определяется государством на основании различных нормативов. В 2018 году этот показатель составляет 4.982 рубля и 90 копеек (обратите внимание, что этот показатель периодически индексируется в зависимости от размера инфляции).

- ИПК – это общее количество баллов, которые человек заработал (алгоритм определения ИПК для предпринимателей мы рассмотрели выше).

- ЦБ – цена 1 балла. Это показатель тоже определяется Правительством на основании государственных нормативов, а сегодня он равен сумме 81 рубль 49 копеек.

Давайте теперь посчитаем, сколько будет получать предприниматель. Допустим, ИП заработал 30 баллов, и он не имеет льгот; давайте теперь подсчитаем размер пособия: ПП = ПК x (ДД + ИПК x ЦБ) = 1 x (4.982,9 + 30 x 81,49) = (4.982,9 + 2.444,7) = 7.427 рублей и 60 копеек.

Процедура оформления

Как и когда начинать оформление пенсии, смотрите на картинке:

Для начисления пособия предпринимателю нужно обратиться в ПФР и написать заявление (бланк заявления скачивайте ).

При себе нужно иметь следующие документы:

- Паспорт.

- СНИЛС.

- Военный учетный документ.

- Свидетельство ИП.

- Если человек был наемным работником, то в таком случае нужно дополнительно предоставить трудовую книжку или трудовые соглашения. Если эти документы утрачены, то нужно предоставить архивные справки, которые подтверждают факт трудоустройства.

После этого работники ПФР должны рассмотреть документы и подсчитать пенсию с учетом текущего законодательства. Если документов не хватает, то в таком случае работники должны вам сообщить об этом факте по телефону или по почте, а для продолжения оформления нужно найти и передать в ПФР эти документы.